Ako zabránite inflácii, aby požierala vaše peniaze?

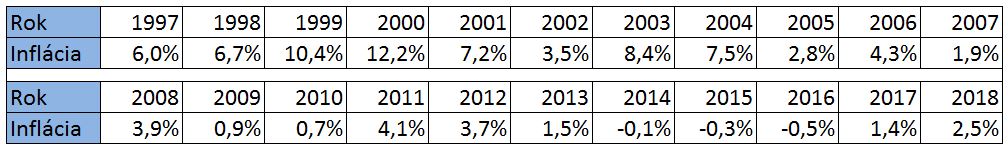

Aká je dlhodobá inflácia na Slovensku?

Inflácia nikdy nespí. Je nevyhnutnou súčasťou ekonomiky. Niekedy pomáha a niekedy škodí. Takto vyzerá inflácia za posledných 22 rokov.

Priemerná inflácia je 4% p.a. za posledných 22 rokov. Toto nevinne vyzerajúce číslo je hotová pohroma pre vaše úspory. Ak by ste v roku 1997 nechali svoje peniaze v ponožke alebo produkte bez úroku, tak by ste prišli o viac ako 60% z ich pôvodnej kúpnej sily.

Najhoršie na inflácii je to, že si človek nič nevšimne. Ak si necháte na svojom účte 10.000 €, kde nemáte žiaden úrok, tak o pár rokov tam bude suma stále 10.000 €. Na prvý pohľad sa zdá, že ste o nič neprišli. Nie je to však pravda. Je to presne naopak.

Stratiť 60% z pôvodnej hodnoty peňazí je presne to isté, ak by ste po 22 rokoch mali namiesto 10.000 € len 4.000 €. A to je veľký rozdiel.

Stiahnite si zdarma E-BOOK: 7 tipov ako ušetriť na finančných produktoch

Ktoré produkty dlhodobo infláciu nedokážu pokoriť?

Na Slovensku ešte stále vedú jednoznačne bankové produkty. Podľa štatistiky NBS majú ľudia v bankách viac ako 38 mld. €. Koľko z toho patrí vám?

Väčšina z týchto peňazí nemá šancu zarobiť ani toľko, aká je výška inflácie. Bankové produkty ponúkajú aktuálne takéto úroky.

- Bežný účet – Väčšina bánk ponúka úrok 0% p.a.

- Sporiaci účet – Neviazané sporiace účty ponúkajú veľmi nízke zhodnotenie. Napr. SLSP 0,2% p.a. (po splnení podmienok), Tatra banka 0,01% p.a., VÚB 0,4% p.a. (po splnení podmienok). V týchto bankách leží veľká časť slovenských úspor. Ostatné banky sú na tom veľmi podobne. Líšia sa iba v podmienkach, ktoré musíte splniť, aby ste dostali zvýhodnený úrok.

- Termínované vklady – Občas niektorý z nich dokáže zarobiť viac ako je inflácia. Dlhodobo však žiaden termínovaný vklad neponúka výnos nad úrovňou dlhodobej inflácie. Najväčšie banky ponúkajú aktuálne takéto úroky pri vklade nad 10.000 € a viazanosti na 3 roky: SLSP 0,01% p.a., Tatra banka 0,1% p.a., VÚB 0,1% p.a., ČSOB 0,2% p.a., Prima banka 0,5% p.a. Najlepšie zarábajúcimi termínovanými vkladmi sú aktuálne tieto: Privat banka 1,2% p.a. a J&T banka 1,5% p.a.

- Stavebné sporenie – Základný úrok sa pohybuje od 1 do 1,5% p.a. Štátna prémia vo výške 70 €, na ktorú je potrebné vložiť 2.800 € ročne, stavebné sporenie o niečo zvýhodňuje. Štátnu prémiu po novom už ale nemôže získať každý a nie každý dokáže vložiť plnú sumu na jej získanie.

Viaceré z týchto produktov sú potrebné a je potrebné ich využívať. Nie sú však vhodné na dlhodobé zhodnocovanie úspor (= nemať tam všetky úspory), ak chcete pokoriť infláciu.

Ktoré produkty majú potenciál dlhodobo zarábať viac ako je inflácia?

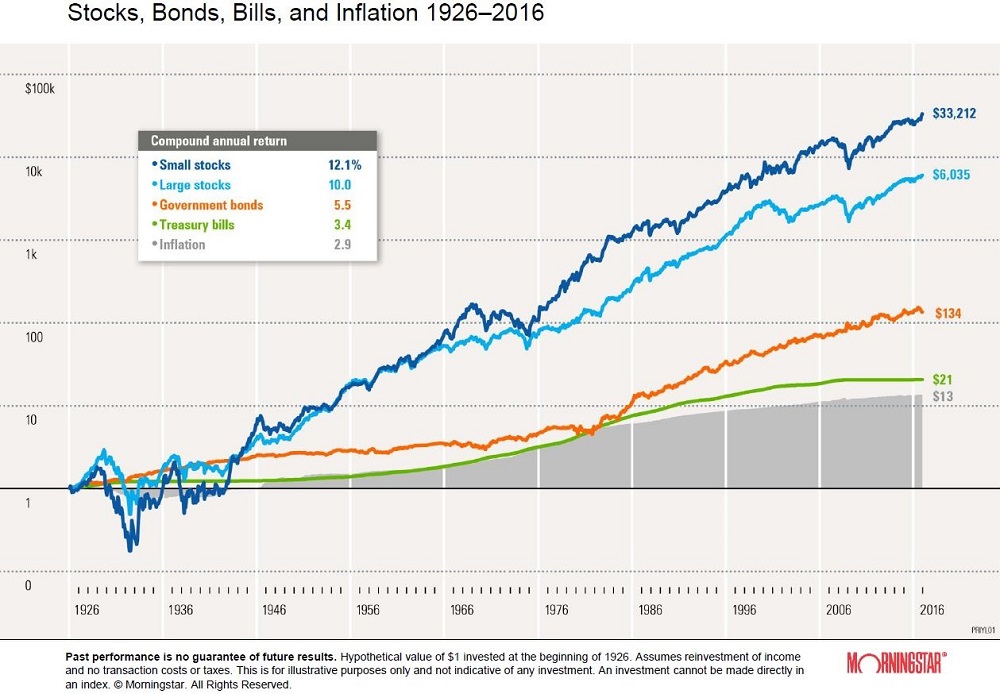

Pozrite si najskôr tento obrázok. Nájdete na ňom graf, z ktorého ľahko vyčítate, ktoré aktíva koľko zarábajú za obdobie 90 rokov. Sú tam akcie, dlhopisy, štátne pokladničné poukážky a na porovnanie aj inflácia.

Zdroj: Morningstar

Zdroj: Morningstar

Najvyšší výnos dosiahli akcie malých firiem (12,1% p.a.) a akcie veľkých firiem (10,0% p.a.). Štátne dlhopisy dosiahli výnos 5,5% p.a. a štátne pokladničné poukážky 3,4% p.a. Inflácia za to isté obdobie dosiahla 2,9% p.a.

Nie sú to výnosy finančných produktov. Je to vývoj indexov, ktoré reprezentujú daný segment na trhu. Investovať do týchto investičných nástrojov môžete cez podielové fondy a ETF fondy.

Podielové fondy sú obyčajne aktívne riadené a ich cieľom je pokoriť benchmark alebo znížiť volatilitu. ETF fondy investujú pasívne tak, že kopírujú vybraný trhový index a ich vývoj je takmer úplne totožný s vývojom tohto indexu.

Prikladám aj ukážku výnosov podielových fondov. Vybral som iba eurové fondy a zoradil som ich podľa výnosu p.a. za posledných 10 rokov.

Berte to len ako demonštráciu toho, že sú podielové fondy, ktoré dokážu zarábať dlhodobo veľmi slušne. Nie je to odporúčanie, do čoho máte investovať.

Minulé výnosy nie sú garanciou budúcich výnosov, ale pri investovaní do rozumne vybraných podielových fondov a ETF fondov je omnoho väčšia šanca, že pokoríte infláciu.

Stiahnite si zdarma E-BOOK: 7 tipov ako ušetriť na finančných produktoch

Ako si vybrať vhodný produkt na investovanie?

Výber vhodného investičného produktu závisí od viacerých premenných. Ak budete poznať odpovede na tieto otázky, tak si to významne zjednodušíte.

- Aký je predpokladaný účel využitia financií z investície?

- Aký máte plánovaný investičný horizont? Alebo kedy budete chcieť použiť peniaze z investície?

- Aký výnos očakávate?

- Aký dočasný pokles akceptujete počas doby investovania?

- Aké sú vaše doterajšie skúsenosti s investovaním?

- Koľko chcete investovať jednorazovo?

- Aký podiel tvorí investícia z vašej celkovej finančnej rezervy?

- Akú sumu chcete investovať pravidelne/nepravidelne na mesačnej báze?

- Môžete a chcete doinvestovať peniaze v čase poklesu trhov?

- Aký je predpoklad predčasného výberu časti investície?

Ja viem, že možno by ste chceli konkrétne názvy finančných produktov alebo konkrétnych podielových alebo ETF fondov. Nepoznám ale odpovede na žiadnu z vyššie uvedených otázok. Je totiž veľký rozdiel, či investujete na 5 rokov alebo na 20 rokov. Je rozdiel, či akceptujete dočasné poklesy alebo len minimálne. A takto môžem pokračovať ďalej.

Vo všeobecnosti platí, že čím je vyššie riziko, tým vyšší výnos môžete dosiahnuť. Dlhodobo najviac zarábajú akcie. A práve preto, ak chcete investovať dlhodobo (10 rokov a viac), akceptujete dočasné poklesy a chcete dosiahnuť vyšší výnos, tak je fajn, ak väčšiu časť investície tvoria akciové investície.

Ak nemáte skúsenosť, máte nedostatok odvahy, máte kratší investičný horizont, je predpoklad predčasného výberu a pod., tak časť investície musíte investovať konzervatívnejšie alebo úplne konzervatívne.

Konzervatívne znamená, že tam budú menšie alebo minimálne výkyvy hodnoty investície. Za následok to môže mať dlhodobé zníženie výnosu, ale v niektorých obdobiach krátkodobé zvýšenie výnosu. Konzervatívnu časť portfólia tvoria prevažne dlhopisové podielové fondy a dlhopisové ETF fondy.

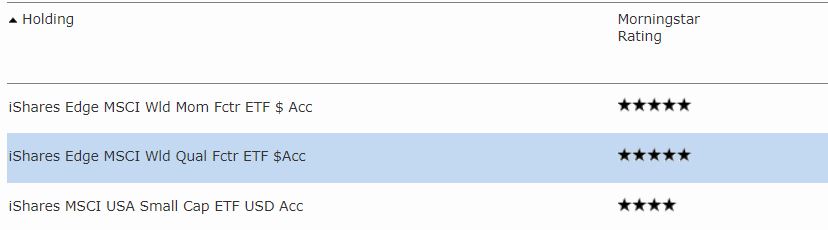

Každopádne akciovému portfóliu pri ochrane inflácie je asi nemožné sa vyhnúť. Časť akciovej zložky môžu tvoriť napríklad aj tieto 3 ETF fondy.

Ak si ich rozdelíte na tretiny, tak výsledkom bude portfólio, ktoré v minulosti v mnohých rokoch dokonca pokorilo akciové indexy MSCI World a S&P 500 a je možné, že tomu tak bude aj v niektorých rokoch v budúcnosti.

Na konkrétne nastavenie investície je potrebné mať detailné odpovede aj na vyššie napísané otázky a bližšiu predstavu o tom, čo očakávate od svojej investície.

Ak chcete nastaviť investičné portfólio na mieru a netrúfate si na to sami, tak mi pokojne napíšte a môžem vám s tým pomôcť.

To isté platí, ak ste poradca a chcete prekonzultovať nastavenie investície pre svojho klienta. Okrem toho vám môžem dať ešte zopár odborných tipov navyše.

Mgr. Jaroslav Ilek

Som zakladateľom tohto webu a regionálnym riaditeľom v spoločnosti Swiss Life Select Slovensko. Pomáham ľuďom pri zhodnocovaní a ochrane ich majetku. Som človek z praxe. Aktívne sa starám o viac ako 100 klientov. Píšem o financiách, investovaní a efektívnom využívaní finančných produktov. Vediem tím finančných poradcov, pre ktorých som mentorom, koučom a občas aj bútľavou vŕbou.

jaroslav.ilek@swisslifeselect.sk 0911 857 221